Credito di imposta riacquisto prima casa: indicarlo nel 730/2024

Il credito di imposta per il riacquisto prima casa spetta a chi vende l’abitazione acquistata con le agevolazioni prima casa e, entro un anno, ne compra un’altra in presenza delle condizioni per usufruire dei benefici “prima casa”.

Il credito d’imposta a cui si ha diritto è pari all’imposta di registro o all’Iva pagata per il primo acquisto agevolato.

730/2024: credito di imposta riacquisto prima casa

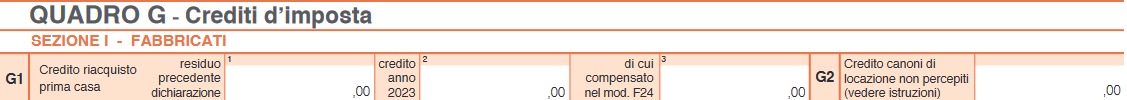

Se il contribuente intende fruirne in dichiarazione, deve compilare: il rigo G1 nel Modello 730/2023 del quadro G Crediti di imposta.

Nel Rigo G1 – Credito d’imposta per il riacquisto della prima casa: deve essere compilato dai contribuenti che hanno maturato un credito d’imposta a seguito del riacquisto della prima casa.

Questo rigo non deve essere compilato da coloro che hanno già utilizzato il credito di imposta:

- per ridurre l’imposta di registro dovuta sull’atto di acquisto agevolato che lo determina;

- per ridurre le imposte di registro, ipotecarie e catastali, oppure le imposte sulle successioni e donazioni dovute sugli atti e sulle denunce presentati dopo la data di acquisizione del credito.

Colonna 1 (Residuo precedente dichiarazione): riportare il credito d’imposta per il riacquisto della prima casa che non ha trovato capienza nell’imposta che risulta dalla precedente dichiarazione, indicato nel rigo 131 del prospetto di liquidazione (Mod. 730-3) del mod. 730/2023, o nel rigo RN47, col. 11, del Mod. REDDITI PF 2023.

Per individuare le condizioni per fruire dei benefici sulla prima casa si rimanda alle informazioni contenute nelle “Guide fiscali” reperibili sul sito dell’Agenzia delle Entrate www.agenziaentrate.gov.it.

Colonna 2 (Credito anno 2023): indicare il credito d’imposta maturato nel 2023. L’importo del credito è pari all’imposta di registro o all’IVA pagata per il primo acquisto agevolato; in ogni caso questo importo non può essere superiore all’imposta di registro o all’IVA dovuta in relazione al secondo acquisto.

Il credito d’imposta spetta quando ricorrono le seguenti condizioni:

- l’immobile è stato acquistato usufruendo delle agevolazioni prima casa, nel periodo compreso tra il 1° gennaio 2023 e la data di presentazione della dichiarazione dei redditi;

- l’acquisto è stato effettuato entro un anno dalla vendita di un altro immobile acquistato usufruendo delle agevolazioni prima casa oppure se la vendita dell’altro immobile acquistato usufruendo dell’agevolazione prima casa è effettuata entro un anno dall’acquisto della nuova prima casa. È stata disposta la sospensione, nel periodo compreso tra il 23 febbraio 2020 e il 30 ottobre 2023, dei termini per effettuare gli adempimenti previsti ai fini del mantenimento del beneficio ‘prima casa’ e ai fini del riconoscimento del credito d’imposta per il riacquisto della ‘prima casa’. I predetti termini sospesi hanno iniziato a decorrere o hanno ripreso a decorrere dal 31 ottobre 2023. Tale sospensione si è resa necessaria allo scopo di impedire la decadenza dal beneficio, attese le difficoltà nella conclusione delle compravendite immobiliari e negli spostamenti delle persone, dovute all’emergenza epidemiologica da COVID-19;

- i contribuenti interessati non sono decaduti dal beneficio prima casa.

Si precisa che il credito d’imposta spetta anche a coloro che hanno acquistato l’abitazione da imprese costruttrici sulla base della normativa vigente fino al 22 maggio 1993 (e che quindi non hanno formalmente usufruito delle agevolazioni per la “prima casa”), purché dimostrino che alla data di acquisto dell’immobile ceduto erano comunque in possesso dei requisiti necessari in base alla normativa vigente in materia di acquisto della c.d. “prima casa”, e questa circostanza risulti nell’atto di acquisto dell’immobile per il quale il credito è concesso.

Colonna 3 (Credito compensato nel Mod. F24): riportare il credito d’imposta utilizzato in compensazione nel modello F24 fino alla data di presentazione del 730/2024.