Criptovalute: come compilare il quadro W del modello 730 del 2024

Le criptovalute, rientranti nella più grande famiglia delle cripto-attività, in termini di obblighi dichiarativi sono soggetti a due adempimenti:

- la rilevazione e la tassazione della (eventuale) plusvalenza, nel momento in cui sono cedute;

- la dichiarazione della detenzione, quando sono possedute.

In queste sede affrontiamo l’adempimento relativo alla detenzione delle criptovalute, il cui obbligo dichiarativo è funzionale:

- al monitoraggio fiscale;

- al versamento dell’Imposta sul valore delle cripto-attività.

L’Imposta sul valore delle cripto-attività è una imposta, dovuta nella misura del 2 per mille del valore dell’asset, che sostituisce l’Imposta di bollo e che dovrà essere versata dal contribuente nel caso in cui questa non venga applicata direttamente dall’intermediario residente in Italia (ad esempio quando le criptovalute sono detenute presso un intermediario estero).

In termini di dichiarazione, ciò si concretizza nella compilazione del quadro RW del modello Redditi PF o del nuovo quadro W del modello 730, per i contribuenti che lo possono adottare.

Fino all’anno scorso, i contribuenti che volevano tramettere il modello 730 erano poi obbligati a integrare la dichiarazione trasmettendo separatamente il quadro RW del modello Redditi PF.

Novità del modello 730 del 2024, per l’anno d’imposta 2023, è la previsione del nuovo quadro W che non rende più necessario l’integrazione della dichiarazione.

Vediamo come compilare il nuovo quadro W in caso di possesso di criptovalute, facendo riferimento al modello 730 del 2024, per l’anno d’imposta 2023.

Il quadro W del modello 730 del 2024

Come precisato dalle istruzioni del modello 730 del 2024, bisogna partire col precisare che il quadro va compilato “anche se l’investimento non è più posseduto al termine del periodo d’imposta”.

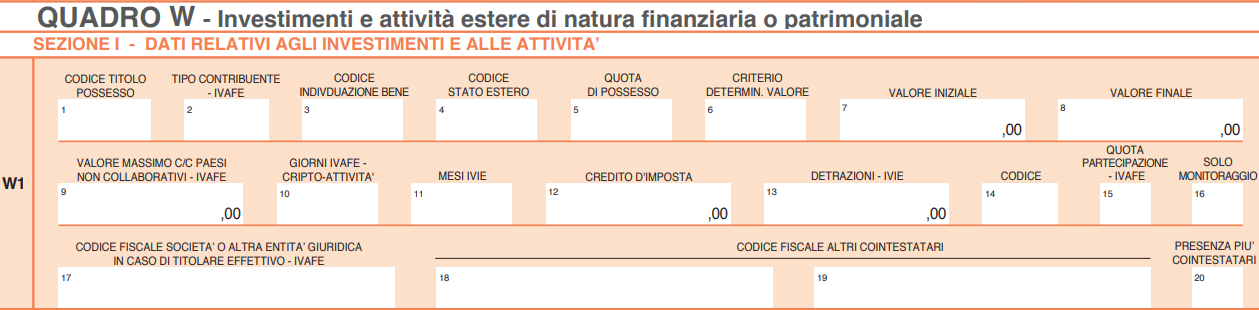

La compilazione del quadro W inizia con la compilazione del rigo W1 e successivi, uno per ogni attività detenuta all’estero o ogni cripto-attività (in questo caso criptovaluta).

I principali campi del rigo W1, e successivi, a cui fare attenzione sono:

- campo 1 Codice titolo possesso: inserire 1 in caso di proprietà;

- campo 2 Tipo contribuente: va inserito il codice 2, se il contribuente è il titolare effettivo;

- campo 3 Codice individuazione bene: va inserito il codice 21 dedicato alle cripto-attività;

- campo 4 Codice stato estero: le istruzioni del modello precisano che l’inserimento del “codice non è obbligatorio nel caso di compilazione per dichiarare valute virtuali”;

- campo 5 Quota di possesso: va indicata la quota di possesso, in percentuale, dell’investimento: quindi in caso di proprietà esclusiva va indicato 100;

- campo 6 Criterio determinazione del valore: per il valore di mercato va inserito il codice 1;

- campo 7 Valore iniziale: il valore all’inizio del periodo di imposta o al primo giorno di detenzione della cripto-attività, se successivo;

- campo 8 Valore finale: il valore al termine del periodo di imposta o nel momento di dismissione dell’investimento;

- campo 10 Giorni IVAFE Cripto-attività: vanno indicati i giorni di detenzione della criptovaluta durante il periodo d’imposta, ma solo quando l’imposta è effettivamente dovuta;

- campo 16 Solo monitoraggio: da barrare solo nel caso in cui il contribuente adempie all’obbligo dichiarativo ai soli fini di monitoraggio fiscale, ma non è tenuto alla liquidazione dell’imposta.

Particolare attenzione va posta alla modalità di calcolo del valore iniziale e del valore finale dell’asset detenuto: tali valori di norma sono quello d’acquisto e quello al 31 dicembre (o il prezzo di vendita) certificati dall’exchange sul quale le cripto-attività sono detenute (o acquistate o cedute): in mancanza di tali valori possono essere utilizzati quelli forniti da una piattaforma analoga, oppure da siti specializzati nella rilevazione dei valori di mercato delle criptovalute.

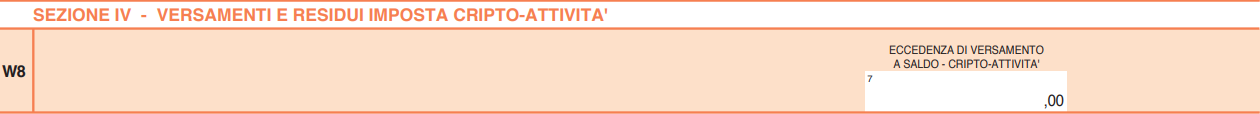

La compilazione del quadro W, sempre in relazione alle criptovalute, termina con la compilazione del rigo W8:

Secondo le istruzioni del modello 730 del 2024, nella colonna 7 va indicato “l’importo dell’eccedenza del versamento a saldo, in particolare va indicata in questa colonna la differenza, se positiva, tra l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023”.