Modello 730/2023: la dichiarazione congiunta

I lavoratori dipendenti e i pensionati possono presentare la dichiarazione con il modello 730.

Il modello 730 è vantaggioso, in quanto il contribuente:

- non deve eseguire calcoli e pertanto la compilazione è più semplice;

- ottiene il rimborso dell’imposta direttamente nella busta paga o nella rata di pensione, a partire dal mese di luglio (per i pensionati a partire dal mese di agosto o di settembre);

- se deve versare delle somme, queste vengono trattenute dalla retribuzione (a partire dal mese di luglio) o dalla pensione (a partire dal mese di agosto o settembre) direttamente nella busta paga.

Modello 730/2023: quando è possibile la dichiarazione congiunta

Se entrambi i coniugi possiedono solo redditi indicati nel precedente paragrafo “Chi può presentare il modello 730” e almeno uno dei due può utilizzare il modello 730, i coniugi possono presentare il modello 730 in forma congiunta.

Possono utilizzare il modello 730 precompilato o ordinario, i contribuenti che nel 2023 sono:

- pensionati o lavoratori dipendenti (compresi i lavoratori italiani che operano all’estero per i quali il reddito è determinato sulla base della retribuzione convenzionale definita annualmente con apposito decreto ministeriale);

- persone che percepiscono indennità sostitutive di reddito di lavoro dipendente (es. integrazioni salariali, indennità di mobilità);

- soci di cooperative di produzione e lavoro, di servizi, agricole e di prima trasformazione dei prodotti agricoli e di piccola pesca;

- sacerdoti della Chiesa cattolica;

- giudici costituzionali, parlamentari nazionali e altri titolari di cariche pubbliche elettive (consiglieri regionali, provinciali, comunali, ecc.);

- persone impegnate in lavori socialmente utili;

- lavoratori con contratto di lavoro a tempo determinato per un periodo inferiore all’anno. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi:

- – al sostituto d’imposta, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo;

- – a un Caf-dipendenti o a un professionista abilitato, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo e si conoscono i dati del sostituto d’imposta che dovrà effettuare il conguaglio;

- personale della scuola con contratto di lavoro a tempo determinato. Questi contribuenti possono presentare il 730 precompilato direttamente

- all’Agenzia delle entrate oppure possono rivolgersi al sostituto d’imposta o a un Caf-dipendenti o a un professionista abilitato, se

- il contratto dura almeno dal mese di settembre dell’anno 2022 al mese di giugno dell’anno 2023;

- produttori agricoli esonerati dalla presentazione della dichiarazione dei sostituti d’imposta (Mod. 770), Irap e Iva.

Non è invece possibile utilizzare la forma congiunta se si presenta la dichiarazione per conto di persone incapaci, compresi i minori e nel caso di decesso di uno dei coniugi avvenuto prima della presentazione della dichiarazione dei redditi.

Modello 730/2023: istruzione pratiche

Nella dichiarazione congiunta va indicato come “dichiarante”:

- il coniuge che ha come sostituto d’imposta il soggetto al quale viene presentata la dichiarazione,

- oppure quello scelto per effettuare i conguagli d’imposta negli altri casi.

Se viene presentata la dichiarazione congiunta, il contribuente che intende far eseguire le operazioni di conguaglio al proprio datore di lavoro o ente pensionistico deve barrare entrambe le caselle “Dichiarante” e “Dichiarazione congiunta”, mentre il coniuge deve barrare solo la casella “Coniuge dichiarante”.

Attenzione al fatto che, in caso di dichiarazione in forma congiunta le schede per destinare l’8, il 5 e il 2 per mille dell’Irpef sono inserite dai coniugi in due distinte buste. Su ciascuna busta vanno riportati i dati del coniuge che esprime la scelta.

Può anche essere utilizzata una normale busta di corrispondenza indicando “Scelta per la destinazione dell’otto, del cinque e del due per mille dell’Irpef”, il cognome, il nome e il codice fiscale del contribuente.

La scheda deve essere consegnata anche se non viene espressa alcuna scelta, indicando il codice fiscale e i dati anagrafici.

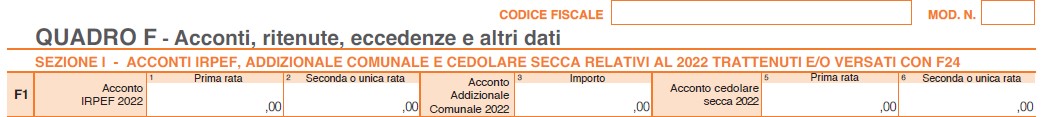

Attenzione: i contribuenti che presentano la dichiarazione congiunta devono compilare ciascuno nel proprio modello il rigo F1, indicando:

- l’importo degli acconti versati con riferimento alla propria Irpef e alla propria addizionale comunale all’Irpef e alla propria cedolare secca.

Se anche la precedente dichiarazione è stata presentata in forma congiunta è possibile ricavare dalla Certificazione Unica 2023 gli importi degli acconti dovuti dal dichiarante e dal coniuge.