Modello 770/2023: le novità del quadro SO

Il modello 770/2023 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare entro il 31 ottobre in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati

- redditi di lavoro autonomo, provvigioni e redditi diversi

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010)

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96)

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

Attenzione al fatto che, l'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Modello 770/2023: le novità del quadro SO

Tra le novità del Modello 770 di quest'anno, si segnala quella del quadro SO.

Ricordiamo intanto che nel quadro SO devono essere indicati:

- i dati richiesti per l’effettuazione della comunicazione all’Amministrazione finanziaria ai sensi dell’art. 10, comma 1, del D.Lgs. 21 novembre 1997, n. 461,

- e i dati relativi agli investimenti nei PIR ordinari e alternativi.

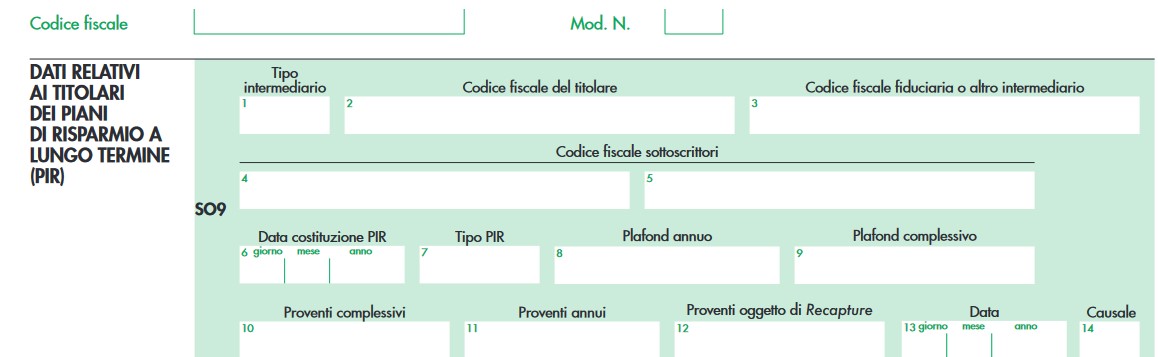

In particolare, quest'anno, nel Quadro SO è inserita la sezione III denominata "DATI RELATIVI AI TITOLARI DEI PIANI DI RISPARMIO A LUNGO TERMINE (PIR) che contiene i righi da SO9 a SO 14

La sezione deve essere compilata da:

- intermediari abilitati all’apertura di un rapporto di custodia o amministrazione o di gestione di portafogli o altro stabile rapporto con esercizio dell’opzione per l’applicazione del regime del risparmio amministrato di cui all’articolo 6 del decreto legislativo 21 novembre 1997, n. 461, che hanno la gestione fiscale del PIR (residenti e non residenti operanti nel territorio dello Stato tramite stabile organizzazione o in regime di libera prestazione di servizi con nomina di un rappresentante fiscale in Italia scelto tra i predetti soggetti), nonché le società fiduciarie che hanno depositato il piano presso altro intermediario;

- imprese di assicurazione residenti, ovvero non residenti operanti nel territorio dello Stato tramite stabile organizzazione o in regime di libera prestazione di servizi con nomina di un rappresentante fiscale in Italia scelto tra i predetti soggetti.

Il rappresentante fiscale adempie negli stessi termini e con le stesse modalità previsti per i suindicati soggetti residenti.

Le istruzioni al Modello precisano che in caso di trasferimento ad altro intermediario nel corso del periodo d’imposta, è tenuto alla compilazione della presente sezione l’intermediario presso il quale è detenuto il rapporto al 31 dicembre 2022 o alla data di chiusura del piano, se antecedente.

Come precisato dalla circolare 10/E del 4 maggio 2022, i dati relativi alla tipologia di PIR sottoscritto e necessari alla verifica del rispetto del plafond annuale e complessivo utilizzato dal contribuente saranno oggetto di comunicazione, da parte dell’intermediario in qualità di sostituto di imposta presso cui è costituito il PIR, in sede di presentazione della dichiarazione dei sostituti d’imposta e degli intermediari (Modello 770).