Previdenza complementare nel 730/2024

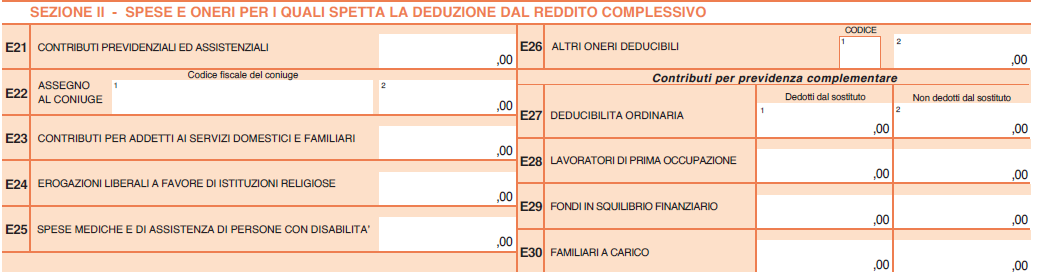

Il contribuente che ha versato contributi e premi per forme pensionistiche complementari e individuali e ai sottoconti PEPP compila i righi da E27 a E 30 del Modello 730/2024.

In particolare, in questi righi vanno indicati i contributi versati alle forme pensionistiche complementari, relativi sia a fondi negoziali sia a fondi, e ai sottoconti di prodotti pensionistici individuali paneuropei (PEPP).

Previdenza complementare nel 730/2024: la deducibilità ordinaria

I contributi versati a forme pensionistiche complementari, comprese quelle istituite negli Stati membri dell’Unione europea e negli Stati aderenti all’Accordo sullo spazio economico europeo, e i contributi versati ai sottoconti italiani di PEPP, inclusi quelli esteri, sono deducibili dal reddito complessivo per un importo complessivo non superiore a 5.164,57 euro.

Per consentire a chi presta l’assistenza fiscale di determinare la deduzione effettivamente spettante, il contribuente deve compilare il rigo corrispondente alla forma pensionistica a cui risulta iscritto.

Se il contribuente ha aderito a più di un fondo pensione o anche a sottoconti di PEPP, versando contributi per i quali è applicabile un diverso limite di deducibilità, deve compilare più di un rigo.

In particolare, nel Quadro E tra i contributi per previdenza complementare al rigo E 27 vanno indicati i contributi a deducibilità ordinaria. Nel rigo E27: vanno indicati:

Nel rigo E27: vanno indicati:

- nella colonna 1, l’importo dei contributi che il datore di lavoro ha dedotto dall’imponibile, indicato nel punto 412 della Certificazione Unica. Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 1 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 412 e punto 422 (contributo dedotto dal reddito e riferito alla previdenza complementare per familiari a carico);

- nella colonna 2,l’importo degli oneri di previdenza complementare dei quali si chiede la deduzione in dichiarazione:

- contributi versati tramite il sostituto di imposta, indicati nel punto 413 della Certificazione Unica. Se è stato compilato il punto 421 della Certificazione Unica – previdenza per familiari a carico – la cifra da riportare nella colonna 2 è pari alla differenza tra gli importi indicati nei seguenti punti della Certificazione Unica: punto 413 e punto 423 (contributo non dedotto dal reddito e riferito alla previdenza complementare per familiari a carico);

- somme versate sia ai fondi negoziali e sia alle forme pensionistiche individuali senza il tramite del sostituto di imposta

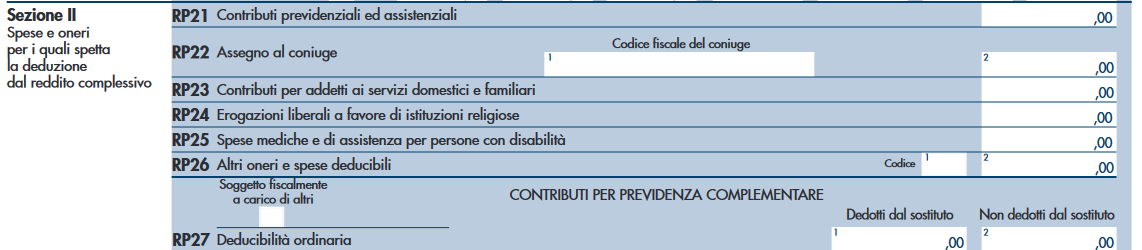

Gli stessi contributi vanno invece indicati nel Rigo RP27 del Modello RedditiPF