Società di comodo: esclusione e disapplicazione sul modello Redditi 2021

L’elaborata disciplina sulle società cosiddette di comodo non rappresenta una situazione unica, bensì bipartita in due specifiche fattispecie con le quali ogni società si deve relazionare attraverso l’effettuazione di due test sui valori di bilancio.

Una società dovrà quindi dimostrare di essere operativa e di non essere in perdita sistematica, situazioni per le quali il legislatore fiscale prevede due distinti test.

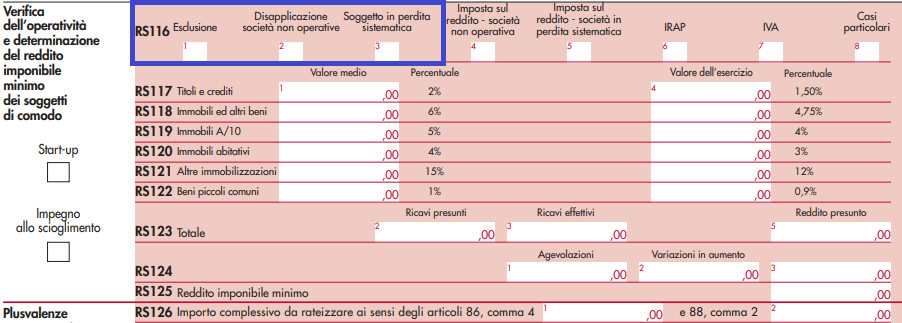

Il test per dimostrare l’operatività è basato sui ricavi realizzati annualmente, che dovranno essere d’importo superiore ai ricavi minimi presunti calcolati in funzione all’entità delle immobilizzazioni.

Il test per dimostrare di non essere in perdita sistematica si basa sull’osservazione dei cinque anni precedenti quello oggetto della dichiarazione, ma si ripercuote su quel sesto anno, e monitora appunto la sistematicità delle perdite.

I due test in oggetto riguardano la generalità delle società di capitali, tuttavia il legislatore prevede una serie di situazioni al sussistere delle quali una società può fuoriuscire dal perimetro d’applicazione della disciplina sulle società di comodo, con conseguente superamento delle penalizzazioni previste (come la rideterminazione del reddito, la possibilità limitata d’utilizzare il credito IVA e le perdite pregresse, altro).

Il legislatore individua due classi di situazioni, alla configurazione delle quali si determinerà la disapplicazione parziale o totale della disciplina, da indicare espressamente sul modello Redditi SC e che possiamo distinguere in cause di esclusione e cause di disapplicazione.

Le cause di esclusione, da indicare sul rigo RS116 colonna 1, implicano l’esclusione totale dalla disciplina sulle società di comodo, quindi sia in termini di operatività che di perdita sistematica.

Le cause di disapplicazione, invece, faranno riferimento distintamente solo al test di operatività e solo al test sulla perdita sistematica, in modo indipendente, da indicare rispettivamente al rigo RS116 colonna 2 (per l’operatività) e colonna 3 (per la perdita sistematica).

Le cause di esclusione da indicare al rigo RS116 colonna 1, che implicano l’esclusione sia dal test di operatività che da quello sulla perdita sistematica, sono:

- soggetti obbligati a costituirsi sotto forma di società di capitali: codice 1;

- soggetti che si trovano nel primo periodo d’imposta: codice 2 (è il periodo di costituzione della società, a prescindere dall’effettivo inizio dell’attività produttiva);

- società in amministrazione straordinaria: codice 3;

- soggetti emittenti titoli negoziati in mercati regolamentati: codice 4;

- società esercenti pubblici servizi di trasporto: codice 5;

- società con un numero di soci non inferiore a 50: codice 6;

- società che nei due esercizi precedenti hanno avuto un numero di dipendenti mai inferiore alle dieci unità: codice 7;

- società in stato di fallimento, di liquidazione giudiziaria, di liquidazione coatta amministrativa ed in concordato preventivo: codice 8

- società che presentano un ammontare complessivo del valore della produzione superiore al totale attivo dello stato patrimoniale: codice 9;

- società partecipate da enti pubblici almeno nella misura del 20 per cento del capitale sociale: codice 10;

- soggetti ISA che hanno conseguito un punteggio di affidabilità fiscale pari o superiore a 9, anche a seguito di adeguamento: codice 11;

- società consortili: codice 12.

Le cause di disapplicazione della sola disciplina sulle società non operative, da indicare sul rigo RS116 colonna 2, sono:

- società sottoposte a procedura concorsuale: codice 2;

- società sottoposta a sequestro penale o confisca: codice 3;

- soggetti i cui immobili sono concessi in locazione a Enti pubblici o locati a canone vincolato: codice 4 (in questo caso la disapplicazione opera parzialmente nei limiti alle immobilizzazioni in oggetto);

- società che detengono partecipazioni immobilizzate in società non di comodo, in società escluse dalla disciplina (anche a seguito di accoglimento dell’interpello), in società collegate non residenti: codice 5;

- soggetti che hanno ottenuto l’accoglimento dell’interpello disapplicativo per un periodo d’imposta precedente e le cui condizioni oggettive non sono mutate: codice 6 (codice 7 in caso di esonero dall’obbligo di compilazione del prospetto);

- società che esercita esclusivamente attività agricola: codice 8;

- società per le quali gli adempimenti e i versamenti tributari sono stati sospesi o differiti da disposizioni normative adottate in conseguenza della dichiarazione dello stato di emergenza: codice 9;

- società in liquidazione volontaria che in una precedente dichiarazione si sono impegnate a chiedere la cancellazione dal REI: codice 99.

Le cause di disapplicazione della sola disciplina sulle società in perdita sistematica, da indicare sul rigo RS116 colonna 3, sono:

- società sottoposte a procedura concorsuale: codice 2;

- società sottoposta a sequestro penale o confisca: codice 3;

- società che detengono partecipazioni immobilizzate in società non di comodo, in società escluse dalla disciplina (anche a seguito di accoglimento dell’interpello), in società collegate non residenti: codice 4;

- soggetti che hanno ottenuto l’accoglimento dell’interpello disapplicativo per un periodo d’imposta precedente e le cui condizioni oggettive non sono mutate: codice 5 (codice 6 in caso di esonero dall’obbligo di compilazione del prospetto);

- società che conseguono un Margine operativo lordo positivo: codice 7;

- società per le quali gli adempimenti e i versamenti tributari sono stati sospesi o differiti da disposizioni normative adottate in conseguenza della dichiarazione dello stato di emergenza: codice 8;

- soggetti che conseguono un risultato positivo per effetto di proventi esenti, esclusi o soggetti a ritenuta alla fonte a titolo d’imposta o ad imposta sostitutiva, ovvero di disposizioni agevolative: codice 9;

- società che esercita esclusivamente attività agricola: codice 10;

- società congrue e coerenti agli Studi di settore negli anni 2015, 2016, 2017 o con punteggio ISA pari o superiore a 9 negli anni 2018, 2019: codice 11 (ipotesi valide anche a seguito di adeguamento);

- società che si trova nel primo periodo d’imposta: codice 12;

- società in liquidazione volontaria che in una precedente dichiarazione si sono impegnate a chiedere la cancellazione dal REI: codice 99.