Certificazioni Uniche di lavoro autonomo 2020: Minimi e Forfettari

Si approssima il termine per l’invio telematico e la consegna delle Certificazioni Uniche 2020 e, uno dei dubbi più ricorrenti, riguarda il ruolo di sostituto di imposta ricoperto dai contribuenti Minimi e Forfettari.

Proviamo a fare il punto.

In primo luogo occorre fare una distinzione alla base tra contribuenti Minimi (regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità previsto dall’art. 27 del D.L. n. 98 del 6 luglio 2011) e contribuenti Forfettari (nuovi soggetti “minimi forfetari” di cui all’articolo 1 della L. 190/2014 e successive modifiche apportate dall’articolo 1, comma 692 della legge n. 160 del 27 dicembre 2019 “Legge di bilancio 2020”):

- Contribuenti Minimi: sono sostituti di imposta

- Contribuenti Forfettari: non sono sostituti di imposta

Vediamo di seguito quali sono le casistiche, gli adempimenti e le esclusioni previste dalla normativa.

Contribuenti Minimi che ricevono fatture da Ordinari

Il contribuente Minimo è sostituto di imposta quindi al ricevimento di una fattura da parte di un soggetto che applica la ritenuta di acconto (professionisti, agenti, prestatori di lavoro occasionale, etc.):

- deve versare la ritenuta d’acconto esposta con modello F24 (codice tributo 1040) entro il giorno 16 del mese successivo a quello di pagamento della fattura;

- deve certificare il compenso pagato trasmettendo telematicamente all’Agenzia delle Entrate il Modello ministeriale CU2020 e consegnarlo al percipiente;

- deve presentare il Modello 770/2020 dal quale si evincano i versamenti effettuati sulla base delle ritenute operate nel corso del medesimo anno.

Contribuenti Minimi che ricevono fatture da Forfettari

Nel caso in cui il contribuente Minimo riceva una fattura da un soggetto Forfettario, dovrà unicamente provvedere alla certificazione del compenso non essendovi alcuna ritenuta da versare.

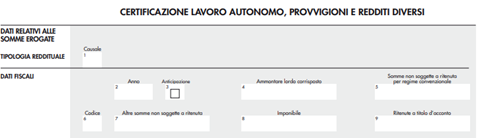

In questo caso il contribuente Minimo dovrà compilare la Certificazione Unica indicando l’ammontare lordo corrisposto al punto 4 “Ammontare lordo corrisposto” e al punto 7 “Altre somme non soggette a ritenuta”.

Causale (punto 1) e Codice (punto 6) da verificare di volta in volta a seconda della tipologia di percettore e di compenso pagato.

Non dovrà presentare il Modello 770 in quanto non avrà alcun versamento di ritenute di acconto da dichiarare.

Contribuenti Forfettari che ricevono fatture da ordinari

Il contribuente Forfettario non è sostituto di imposta per espressa previsione normativa dell’articolo 1, comma 69, Legge 190/2014: “I contribuenti di cui al comma 54 del presente articolo non sono tenuti a operare le ritenute alla fonte di cui al titolo III del citato decreto del Presidente della Repubblica n. 600 del 1973, e successive modificazioni”.

Dunque, al ricevimento di una fattura soggetta a ritenuta d’acconto, il contribuente Forfettario dovrà pagare per intero il totale della fattura al lordo dell’eventuale ritenuta d’acconto esposta.

Egli è esentato dall’obbligo di:

- versamento della ritenuta d’acconto

- compilazione, invio e consegna della Certificazione Unica

- compilazione e presentazione telematica del Modello 770

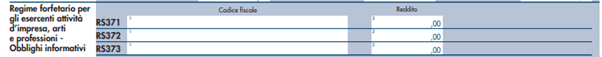

Per sopperire al mancato invio della Certificazione Unica, il contribuente Forfettario dovrà compilare il quadro RS del Modello Unico PF indicando il codice fiscale del percipiente e l’ammontare lordo corrisposto.

L’articolo 1, comma 69, Legge 190/2014, infatti, prosegue: “Nella dichiarazione dei redditi, i medesimi contribuenti indicano il codice fiscale del percettore dei redditi per i quali all'atto del pagamento degli stessi non è stata operata la ritenuta e l'ammontare dei redditi stessi”.

Contribuenti ordinari che ricevono fatture da Minimi o Forfettari

Dopo aver distinto la natura di sostituto di imposta dei contribuenti minimi e forfettari, vediamo il caso in cui sia un soggetto ordinario a ricevere fattura da un soggetto Minimo o Forfettario.

In entrambi i casi, il contribuente in regime ordinario riceverà una fattura nella quale sarà specificato che il compenso non è soggetto a ritenuta d’acconto.

A titolo esemplificativo:

- per i contribuenti Minimi: “Compenso non assoggettato a ritenuta d’acconto ai sensi dell’articolo 27 del D.L. 98/2011”;

- per i contribuenti Forfettari: “Compenso non assoggettato a ritenuta d’acconto ai sensi dell’articolo 1, comma 67 della Legge n. 190/2014 e successive modifiche”.

Pertanto, il contribuente ordinario dovrà:

- pagare il compenso lordo al percipiente (Minimo o Forfettario);

- certificare il compenso pagato specificando che trattasi di somme non soggette a ritenuta

Non dovrà presentare il Modello 770 in quanto non avrà alcun versamento di ritenute di acconto da dichiarare.

|

Percipiente (chi emette la fattura) |

Committente (chi riceve la fattura) |

Modello CU | Modello 770 |

| Ordinario | Ordinario | Si | Si |

| Minimo | Si | Si | |

| Forfettario | No | No | |

| Minimo | Ordinario | Si | No |

| Minimo | Si | No | |

| Forfettario | No | No | |

| Forfettario | Ordinario | Si | No |

| Minimo | Si | No | |

| Forfettario | No | No |