ETF armonizzato: la tassazione

Un ETF, acronimo di Exchange Traded Fund, è un fondo di investimento o una Sicav (a sua volta acronimo di Società di Investimento a Capitale Variabile), a gestione passiva, che riproduce pedissequamente il suo sottostante, di solito rappresentato da un indice azionario, un paniere obbligazionario o, da tempi più recenti, anche una criptovaluta.

L’ampia diffusione di questo strumento finanziario deriva dalla possibilità di investire in un sottostante, a volte anche complesso, come un indice azionario, con la facilità di investimento e disinvestimento derivante dal fatto che, di solito, gli ETF sono quotati in borsa.

Gli EFT appartengono alla variegata famiglia degli OICR, acronimo di Organismo di Investimento Collettivo del Risparmio, i quali sono fiscalmente soggetti alle disposizioni emanate nel 2014 con il Decreto Legislativo numero 44 del 4 marzo 2014, che recepisce la Direttiva UE 2011/61/UE, che ha novellato il trattamento tributario della fattispecie.

Proprio in relazione al trattamento tributario applicabile, il legislatore fa una differenziazione tra ETF armonizzati e ETF non armonizzati, per cui il necessario primo passo è senza dubbio quello di comprendere quali sono le differenze.

Si definiscono armonizzati gli ETF conformi alla legislazione europea; di conseguenza, gli ETF quotati nelle borse europee sono necessariamente armonizzati; per contro quelli soggetti a giurisdizioni extra-UE di solito sono non armonizzati, come nel caso degli ETF degli USA.

Il più delle volte è possibile riconoscere un ETF unionale dal suo codice ISIN, acronimo di International Securities Identification Number, che è un codice riconosciuto a livello internazionale per l'identificazione degli strumenti finanziari, le cui prime due lettere rappresentano il paese in cui lo strumento finanziario è stato emesso.

Nel prosieguo dell’articolo si analizzerà il sistema fiscale a cui sono soggetti solo gli ETF armonizzati.

Composizione del reddito

Dall’investimento, dalla detenzione e dall’eventuale disinvestimento in un ETF, a seconda delle caratteristiche dello strumento finanziario e del sottostante, da un punto di vista reddituale possono derivare:

- interessi, su obbligazioni;

- dividendi, su azioni;

- plusvalenze o minusvalenze, da alienazione dell’ETF.

In linea di principio, con la novellazione del 2014, il legislatore ha deciso di:

- fare confluire tra i redditi di capitale: interessi, dividendi e plusvalenze;

- destinare ai redditi diversi: le minusvalenze realizzate.

Il punto essenziale che caratterizza la tassazione degli ETF è la scelta di destinare ai redditi di capitale anche le plusvalenze realizzate. I redditi di capitale, infatti, essendo redditi lordi, non prevedono la deduzione dei costi; ciò ha comportato la necessità di destinare ai redditi diversi le minusvalenze realizzate, perché in alternativa non sarebbero state utilizzabili.

Le conseguenze di ciò però, per l’investitore in ETF, sono tutt’altro che trascurabili: in questa maniera, infatti, non è possibile compensare le plusvalenze conseguite con l’alienazione di un ETF con le eventuali minusvalenze realizzate con la dismissione di un altro ETF.

Queste minusvalenze potranno essere compensate solo con plusvalenze che per disposizione normativa confluiscono tra i redditi diversi, come quelle derivanti dalla cessione di azioni, future, CFD, o altro.

Di conseguenza il contribuente che acquista e vende soltanto ETF non può compensare le plusvalenze con le minusvalenze.

Le minusvalenze saranno comunque utilizzabili entro i quattro anni fiscali successivi al conseguimento.

Tassazione

Per quanto riguarda specificatamente la tassazione applicabile, dividendi percepiti e plusvalenze realizzate nel contesto di un ETF armonizzati sono sottoposti ad imposta sostitutiva del 26%, ex articolo 10 ter della Legge 77/1983.

Anche gli eventuali interessi percepiti, sempre nel contesto di un ETF armonizzato, sono sottoposti ad imposta sostitutiva, ma in questo caso bisognerà distinguere tra:

- gli interessi derivanti da titoli di stato italiani o di paesi in white list, per i quali l’aliquota è del 12,5%;

- gli interessi corrisposti da tutti gli altri emittenti, che sono sottoposti all’aliquota del 26%.

Va segnalato che alcuni contribuenti superano le problematiche fiscali legati all’investimento in ETF acquistando CFD, acronimo di Contract for Difference, rappresentativi di ETF; essendo questi contratti dei derivati i cui redditi confluiscono tra i redditi diversi, è vero che attraverso questo strumento è possibile compensare legittimamente plusvalenze con minusvalenze, ma è anche vero che tutti gli interessi saranno soggetti alla medesima aliquota del 26% e, specialmente, che i CFD, a differenza della maggior parte degli ETF, non sono titoli quotati in borsa e sono soggetti al rischio emittente (cioè dell’insolvenza del broker che li ha emessi).

Regime fiscale e modello Redditi

La detenzione di un ETF armonizzato per il tramite di un intermediario residente in Italia lascia al contribuente la facoltà di scegliere tra il regime del risparmio amministrato oppure il regime dichiarativo.

Per contro, la detenzione dello stesso titolo per il tramite di un intermediario non residente in Italia obbliga il contribuente all’utilizzo del regime dichiarativo.

Il regime del risparmio amministrato permette al contribuente di essere sollevato dagli obblighi dichiarativi, in conseguenza di ciò l’intermediario residente applicherà l’imposta sostitutiva del 26% nel momento in cui si realizza il momento impositivo e per ciascuna plusvalenza percepita.

Diversamente, in caso di utilizzo del regime dichiarativo, il contribuente dovrà esporre sul modello Redditi PF i redditi conseguiti, ma potrà versare le imposte dovute in sede di dichiarazione dei redditi.

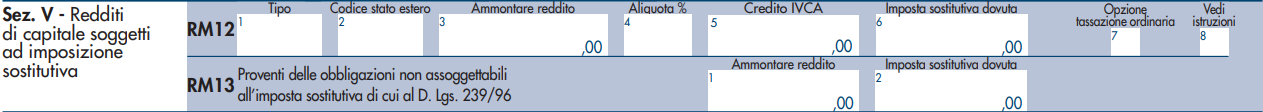

Ponendo il caso un ETF armonizzato detenuto per il tramite di un intermediario estero, quindi soggetto necessariamente a regime dichiarativo, la dichiarazione dei redditi percepiti passa attraverso la compilazione del quadro RM, dedicato ai redditi di capitale, del modello Redditi PF 2024; con maggiore precisione, quello interessato è il rigo RM12, il quale non presenta particolari difficoltà di compilazione: bisogna fare solo attenzione a indicare il codice B nel campo 1 “Tipo”, utile a identificare l’introito come proveniente da un ETF armonizzato, emesso in un paese appartenente all’Unione Europea.

Per questa tipologia di redditi, sottoposti a imposizione sostitutiva, non compete un credito d’imposta per le eventuali imposte pagate all’estero.

Diversamente, sempre in relazione al campo 1 “Tipo”, le istruzioni del modello Redditi PF 2024 precisano che “nel caso dei proventi derivanti dalla partecipazione ad organismi di investimento collettivo del risparmio istituiti in Italia, […] percepiti senza applicazione della ritenuta, al di fuori dell’esercizio d’impresa commerciale, indicare il codice L”.

Sulla colonna 2 “Codice stato estero”, va indicato il codice identificato del paese UE di riferimento, secondo la tabella riportata in appendice al modello dichiarativo; ma “nel caso di redditi derivanti dalla partecipazione agli OICR istituiti in Italia e a quelli istituiti in Lussemburgo non è necessario compilare questa colonna”.

Per ultimo, va segnalato che quando un ETF è detenuto presso un intermediario residente fuori dall’Italia, esso è sottoposto agli obblighi di monitoraggio fiscale consistenti nella compilazione del quadro RW del modello Redditi PF e nell’eventuale versamento dell’IVAFE, l’Imposta sul Valore delle Attività Finanziarie detenute all'Estero, che sostituisce l’imposta di bollo italiana.