ETF non armonizzato: la tassazione

Un ETF, acronimo di Exchange Traded Funds, è un fondo di investimento o una Sicav (a sua volta acronimo di Società di Investimento a Capitale Variabile), che riproduce un dato sottostante, per lo più rappresentato da un indice azionario, un paniere obbligazionario o altri strumenti finanziari.

Gli ETF negli ultimi anni hanno avuto una ampia diffusione presso il pubblico perché permettono di investire e disinvestire con facilità, dato che questi titoli di norma sono quotati in borsa (ma non lo devono essere necessariamente), senza le complicazioni derivanti dal possesso di un sottostante a volte anche complesso.

Si pensi, ad esempio, all’ETF del bitcoin, di recente introduzione, che permette di acquistare uno strumento rappresentativo di una criptovaluta senza le complicazioni, anche di tipo pratico, legate alla detenzione di una cripto-attività.

Da un punto di vista normativo, gli EFT appartengono alla famiglia degli OICR, acronimo di Organismo di Investimento Collettivo del Risparmio, i quali sono fiscalmente soggetti alle disposizioni emanate nel 2014 con il Decreto Legislativo numero 44 del 4 marzo 2014, che recepisce la Direttiva UE 2011/61/UE.

Per inquadrare il correttamente gli ETF dal punto di vista fiscale è necessario partire dalla differenziazione effettuata dal legislatore nazionale, il quale, ai fini tributari, propone due diversi trattamenti a seconda che l’ETF sia armonizzato o non armonizzato.

Si definiscono armonizzati gli ETF conformi alla legislazione europea e quindi emessi in uno stato appartenente all’Unione Europea; per contro quelli emessi in paesi esteri extra-UE si considerano non armonizzati, come nel caso degli ETF quotati in USA.

In questa sede si approfondirà il trattamento fiscale degli ETF non armonizzati; per un approfondimento del diverso trattamento riservato agli ETF armonizzati è possibile leggere l’articolo “ETF armonizzato: la tassazione”, dello stesso autore.

Composizione del reddito e tassazione

Dalla detenzione e dalla cessione di un ETF, a seconda delle caratteristiche dello strumento finanziario e del sottostante, da un punto di vista reddituale, possono derivare:

- interessi, su obbligazioni;

- dividendi, su azioni;

- plusvalenze o minusvalenze, da alienazione dell’ETF.

Lo schema impositivo previsto dalle norme fiscali italiane, novellate nel 2014, prevede di:

- fare confluire tra i redditi di capitale: interessi, dividendi e plusvalenze;

- destinare ai redditi diversi: le sole minusvalenze realizzate.

Il fatto che minusvalenze e plusvalenze derivanti dall’alienazione di un ETF confluiscano in due categorie reddituali differenti, ha delle implicazioni pratiche per il contribuente: infatti non è possibile compensare le plusvalenze conseguite con le eventuali minusvalenze realizzate.

Tali minusvalenze, infatti, potranno essere compensate solo con plusvalenze, derivanti dalla cessione di altre tipologie di strumenti finanziari, che, per disposizione normativa, confluiscono tra i redditi diversi, come quelli derivanti dalla cessione di azioni, future, CFD, o altro.

Di conseguenza il contribuente che acquista e vende soltanto ETF non può tecnicamente compensare le plusvalenze con le minusvalenze.

Le minusvalenze saranno comunque compensabili entro i successivi quattro anni fiscali.

Per quanto riguarda, nello specifico, dividendi percepiti e plusvalenze realizzate nel contesto di un ETF non armonizzato, essi sono sottoposti a tassazione ordinaria, in quanto confluiscono a tutti gli effetti nel reddito complessivo soggetto alle aliquote a scaglioni.

Così facendo tali redditi si sommano con eventuali altri redditi percepiti dal contribuente ma, al tempo stesso, è possibile utilizzare le detrazioni a cui il contribuente ha eventualmente diritto a scomputo dell’imposta dovuta.

Di conseguenza il maggiore o minore carico fiscale, rispetto a redditi analoghi derivanti da altri strumenti finanziari sottoposti a imposta sostitutiva del 26%, dipende dalla specifica situazione del contribuente.

Il regime fiscale e il modello Redditi

Come è facile immaginare, dato che il reddito scaturente dalla detenzione e dalla cessione di un ETF non armonizzato è soggetto a tassazione ordinaria, per questa fattispecie non è prevista la possibilità di usufruire del regime amministrato (quel regime fiscale previsto per chi opera sui mercati finanziari, consistente nel trasporre gli obblighi fiscali in capo all’intermediario), per cui il regime naturale è quello dichiarativo; in conseguenza di ciò la dichiarazione dei redditi e la liquidazione dell’imposta dovrà necessariamente passare dalla dichiarazione annuale.

In questa situazione, eventuali ritenute del 26% subite dal contribuente saranno a titolo d’acconto, per cui saranno scomputabili dall’imposta dovuta, e spetta il credito per le imposte estere versate, ex articolo 165 del TUIR.

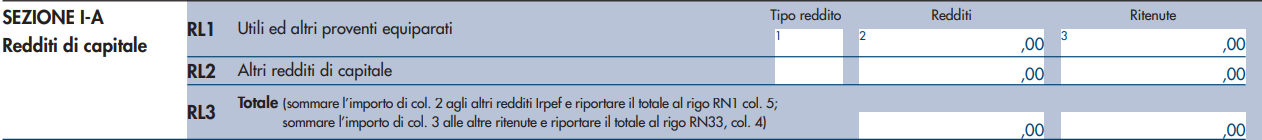

Per quanto riguarda la compilazione del modello Redditi PF 2014, a essere interessato è il quadro RL, dedicato agli “Altri redditi”; con maggiore precisione, il contribuente dovrà compilare il rigo RL2, dedicato ai redditi di capitale sottoposti a tassazione ordinaria, la cui redazione non presenta particolari complessità:

- in colonna 1 “Tipo reddito”: dovrà essere indicato il codice 4;

- in colonna 2 “Redditi”: i redditi percepiti al lordo delle ritenute subite;

- in colonna 3 “Ritenute”: le eventuali ritenute a titolo d’acconto operate.

L’eventuale credito d’imposta per le imposte versate all’estero va esposto sul quadro CE, appunto denominato “Credito di imposta per redditi prodotti all’estero”, del medesimo modello Redditi PF 2024.

Per ultimo, si segnala che quando un ETF è detenuto attraverso un intermediario residente fuori dall’Italia, esso è sottoposto agli obblighi di monitoraggio fiscale consistenti nella compilazione del quadro RW del modello Redditi PF e nell’eventuale versamento dell’IVAFE, l’Imposta sul valore delle attività finanziarie detenute all'estero.